Вслед за нефтью: анализируем успехи и провалы всех марок на российском авторынке в 2015 году

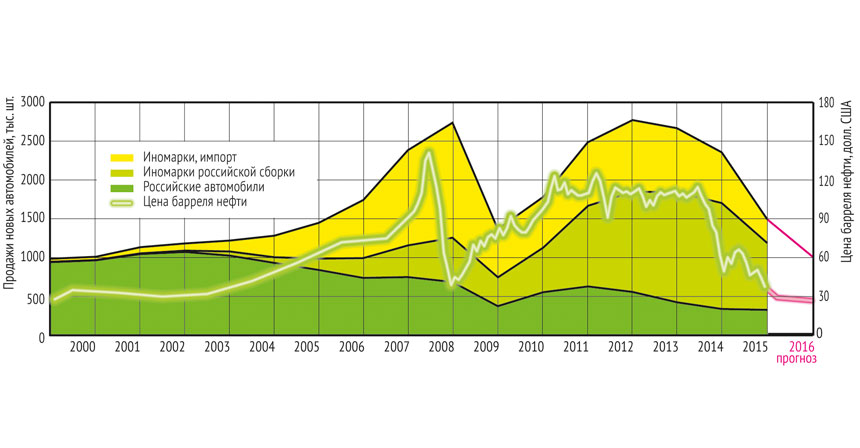

Не зря мы уже много лет отслеживаем связь мировых цен на нефть с объемом российского рынка новых автомобилей: корреляция практически прямая. И итоги ушедшего года это, увы, подтверждают стопроцентно.

В минувшем году в России реализовано 1 млн 495 тысяч новых легковушек — на 36% меньше, чем в 2014-м. Это все-таки больше, чем в кризисном 2009-м (1 млн 367 тысяч), но тогда рынок молниеносно обрушился в два раза, а сейчас падение идет уже три года — и, судя по всему, продолжится дальше. За год Россия скатилась с восьмого на двенадцатое место в мире по объему продаж новых автомобилей — теперь впереди нас даже Италия (1,58 млн машин) и Южная Корея (1,82 млн), причем из стран с самыми крупными авторынками спрос упал только в Японии (на 8%) и Бразилии (на 26%).

Могло быть и хуже, если бы не государственные программы стимулирования спроса: например, с привлечением льготных автокредитов продано 240 тысяч машин, а вкупе с утилизацией, trade-in и льготным лизингом это число достигает 560 тысяч. Возрождение субсидируемых ставок увеличило общую долю кредитных продаж с 35% до примерно 37%.

Из-за постоянно растущих цен объем рынка в денежном выражении сократился не столь значительно: по оценкам агентства Автостат, примерно на четверть — с 2,34 до 1,80 трлн рублей. Вслед за первичным рынком начали падать и продажи подержанных автомобилей: на 20%, до 4,9 млн штук. Причем в основном это циркуляция машин внутри страны — ручеек импорта практически высох.

Сильнее всего, как и в целом в экономике, пострадал средний класс. Спрос на автомобили сегмента C+ упал более чем вдвое (до 150 тысяч машин), схожая динамика и у всевозможных компактвэнов и прочих легковушек повышенной вместимости (49 тысяч). Даже сегмент столь желанных компактных кроссоверов класса C+ сложился пополам (177 тысяч)! Да и в целом популярность машин внедорожного толка (из которых четверть на самом деле имеет привод на одну ось) падала быстрее рынка.

Спрос сместился в «младшие» классы, поэтому в выигрыше остались те компании, которые предлагают простые и недорогие модели. На этой волне рыночная доля автомобилей класса B+ за год выросла с 34 до 41%! Ну и, конечно, относительно неплохо себя чувствует премиум-сегмент: продажи хоть и снизились на четверть (153 тысячи автомобилей), но доля рынка впервые превысила 10%.

Структура автомобильного рынка России в 1999—2016 гг.

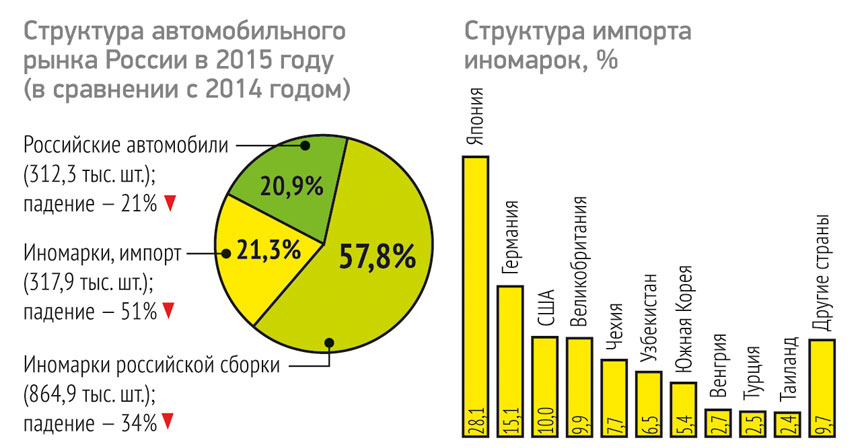

Падающий рубль серьезно подкосил импорт: за год он сократился в два раза до 318 тысяч машин. Сбывается мечта Германа Грефа, главного идеолога промсборки: почти 80% продаваемых автомобилей нынче выпускаются внутри страны! Причем в кризис рыночная доля отечественных моделей (в число которых мы включаем Шеви Ниву и Датсуны) выросла с 17 до 21%. Из иномарок россияне пока еще предпочитают модели европейского происхождения (почти треть рынка), но в атаку идут корейские бренды, готовые пожертвовать прибылью ради доли рынка. Автомобили из Страны утренней свежести уже оттеснили «японцев»: в структуре продаж они занимают 25 и 20% соответственно.

Что ожидает автомобильный рынок в этом году? В Ассоциации европейского бизнеса прогнозируют умеренный спад продаж на 5%. Но если вспомнить про нефть… Средняя цена барреля в прошлом году составила примерно 50 долларов. Столько же было в 2005 году — и в России тогда купили 1,5 млн автомобилей. А уже в январе баррель упал до 30 долларов. Такая же средневзвешенная цена была в 2002 году, когда россияне приобрели 1,2 млн новых машин. Но вместо воодушевленного экономического роста тех лет сейчас царит депрессия. Вдобавок за время рыночного бума автопарк заметно посвежел — на смену автомобильному голоду пришло насыщение. Учитывая все эти факторы, продажи новых машин вполне могут упасть до одного миллиона. Или даже ниже.

А теперь — подробнее о продажах каждой марки. Как всегда, мы рассматривали только легковые автомобили, однообъемники, внедорожники и пикапы, оставив за бортом всю легкую коммерческую технику.